Тренды автомобильных грузоперевозок в РФ в 2023 г. Перспективы роста»

Автомобильные перевозки — наиболее востребованный в мире вид грузоперевозок. К 2027 г. их доля на мировом логистическом рынке может достичь 39% от общего объема рынка, опережая остальные виды транспорта на 6–10% и более.

Основные тенденции на мировом рынке автомобильных грузоперевозок

- Рост ограничений отрасли в связи с пандемией COVID-19, геополитической ситуацией, а также усилением контроля отрасли со стороны государств

- Рост сделок по слиянию и поглощению, а также увеличение количества случаев банкротства и ухода перевозчиков с рынка

- Для повышения эффективности грузоперевозчики все больше внедряют новые технологии, среди которых продвинутая аналитика, интернет вещей, искусственный интеллект и другие инструменты повышения устойчивости компаний

- Благодаря развитию политики снижения выбросов, росту стоимости топлива и ряду других факторов растет спрос на гибридный и электротранспорт

- Рост регулирования в области безопасности, нехватка рабочей силы, рост стоимости топлива также формируют долгосрочный тренд на повышение востребованности беспилотных грузовиков

В России рынок автоперевозок ежегодно растет на 5–8%. Драйверами роста всех сегментов грузоперевозок выступают:

- обеление рынка,

- ежегодный рост оборота сетевой розничной торговли на уровне 13%

- до 2030 г.,

- активный рост e-commerce с ежегодными темпами на уровне

- 33% до 2024 г.,

- экспансия торговых сетей в регионы,

- желание компаний передавать логистические услуги на аутсорсинг.

Наиболее крупным сегментом является FTL. В 2022 г. объем рынка

FTL-перевозок показал рост 5% и составил 1,9 трлн руб.

Согласно прогнозам экспертов Strategy Partners, в России рынок LTL будет расти быстрее FTL, однако FTL сохранит наибольшую долю.

3PL выглядит привлекательным сегментом в 10-летней перспективе, однако в 5-летней перспективе темп роста может стать более консервативным: рынок еще не вышел из стадии формирования.

Но в отличие от России, лидеры США фокусируются на одном ключевом сегменте (в основном на FTL), хотя активно представлены в сегментах LTL, 3PL и мультимодальных перевозках.

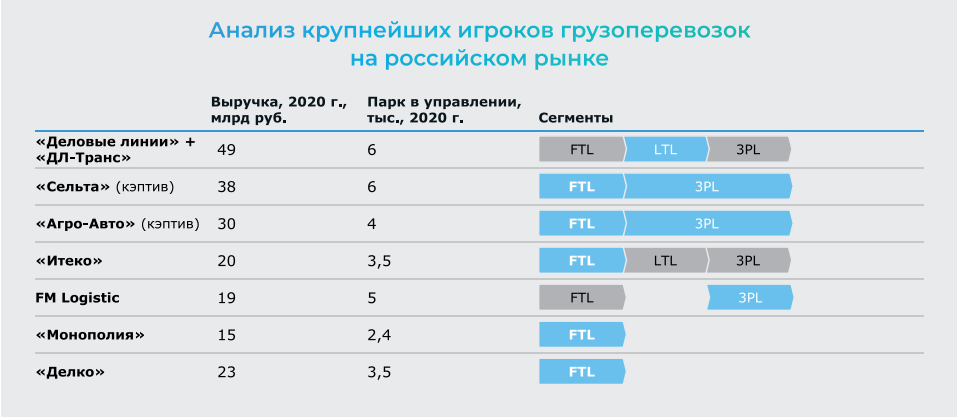

В РФ прослеживается более четкая специализация, самые крупные игроки отрасли представлены в 1-2 сегментах. Российский рынок находится на более ранней стадии развития, чем рынок США, и самые крупные игроки — FTL. Игроки с существенным присутствием в 3PL — либо кэптивные, либо профильные.

Крупнейшие компании в России и США преимущественно работают со стандартным и рефрижераторным видами грузов. Они не уходят в диверсификацию своего бизнеса по следующим причинам:

- высокая стоимость решений,

- высокая стоимость нишевой техники и ее обслуживания,

- специфичная клиентская база,

- нестабильный спрос.

При этом сейчас рефрижераторные перевозки внедряются во всех крупных компаниях.

В отчете эксперты также проанализировали, как изменения в логистической инфраструктуре повлияют на рынок автомобильных перевозок.

В настоящее время мы наблюдаем трансформацию логистических путей, которая ведет к росту востребованности автомобильных перевозок:

- запуск паромных переправ через Новороссийск (в Турцию) и Астрахань (в Азербайджан);

- запуск трассы М12 и расширение трассы М7;

- расширение пропускной способности границ с Казахстаном и Китаем.

Начиная с апреля 2022 г. наблюдается падение тарифов на грузовые перевозки из Санкт-Петербурга и Москвы, которые перестали быть грузовыми хабами для импортной продукции с северо-западного направления.

- Наблюдается значительное снижение индекса ATI.SU по направленю «Запад-Восток» и «Север-Юг», что может отражать тезис о снижении грузоперевозок и входящего товарооборота из ЕС в РФ

- В частности, индекс ATI.SU на перевозки из Санкт-Петербурга упал сильнее всех, возможно из-за снижения входящего товарооборота через порт Санкт-Петербурга

- С другой стороны, наблюдается значительное увеличнеие индекса ATI.SU по направленю «Восток-Запад» и «Юг-Север», что может говорить об усилении грузооборота с КНР, Казахстаном и Турцией соответственно, которые стали играть важную роль при обходе санкционных ограничений

Максимальное падение ставок отмечается по маршрутам Санкт-Петербург — Москва: минус 25%, Москва — Казань: минус 24%, Нижний Новгород — Казань: минус 22%.

С восточного направления, наоборот, ставки возросли, особенно по маршрутам Казань — Нижний Новгород: плюс 44%, Казань — Москва: плюс 36%, Новокузнецк — Новосибирск: плюс 38%, Самара — Москва: плюс 43%.

Обзор рынка LCV и грузовых автомобилей РФ

Финансовая емкость рынка LCV и грузовых автомобилей на 2022 г. оценивается в 3,5 трлн рублей. В него включены следующие сегменты:

- LCV (с грузоподъемностью < 3,5 тонн),

- среднетоннажные грузовики (8–12 тонн, тяжелые грузовики (12–20 тонн),

- полуприцепы (> 4 тонн),

- легкие среднетоннажные грузовики (3,5–8 тонн).

С учетом падения численности нового парка сформируется дефицит тягачей.

Постепенный рост регистраций ожидается в следующие 2–3 года.

С началом СВО новые грузовые автомобили подорожали на 15%,

пиковая стоимость была зафиксирована в II квартале 2022 г. —

8 635 266 рублей.

Цены на подержанные грузовые автомобили к II кварталу 2022 г. выросли более чем на 40% в сравнении с IV кварталом 2021 г., средняя стоимость на пике составляла 3 603 282 рубля.

«Объем рынка грузовых автоперевозок России в 2030 г. может достигнуть 3,03 трлн руб., что почти на 40% больше, чем по итогам 2022-го (2,18 трлн руб.).

Основными драйверами роста отрасли станут:

- изменение логистических цепочек — ориентация на Восток, которая значительно увеличивает расстояния перевозок;

- ограниченность пропускной способности железных дорог;

- рост ставок по всем типам перевозок за счет дефицита парка техники и удорожания новых грузовых машин и с пробегом;

- инфляция.

Источник: https://strategy.ru/research/research/36